Verkauf von leads ist umsatzsteuerfrei

Die Zeit des "Klinkenputzens" ist für Versicherungsvermittler längst vorbei. Der moderne Strukturvertriebler setzt auf eine Umsatzgenerierung durch den Kauf von Leads im Internet. Üblich sind Anzeigen über soziale Medien wie Facebook oder Instagram. Was es zu beachten gibt, lernt Ihr hier.

Grundsatz

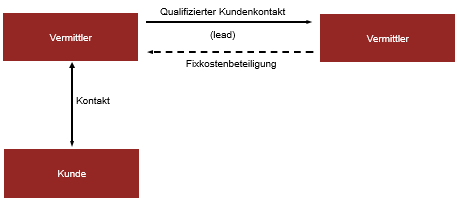

Das Finanzgericht München hat mit dem Urteil 3 K 134/07 entschieden, dass der Verkauf von sog. leads nach § 4 Nr. 11 UStG steuerfrei ist. In dem zu Urteilsfall hatte der Betreiber einer Vergleichsplattform im Internet die Angebotsdaten an einen Versicherer weitergeleitet und hierfür eine Provision erhalten. Zudem erhielt der Betreiber der Vergleichsplattform eine “Fixkostenbeteiligung” (oftmals auch Zuschuss genannt). Die Weiterleitung ist nach Auffassung des FG München als umsatzsteuerfreie Versicherungsvermittlung zu würdigen. Die für die Weiterleitung erhaltene Provision sowie die Fixkostenbeteiligung (Zuschuss) sind umsatzsteuerfrei.

Sachverhalt im Urteilsfall

Die Klägerin, die Betreiberin der Vergleichsplattform, betrieb eine Webseite mit Vergleichsrechnung für Finanzdienstleistungen. Sie schloss mit einer namenhaften Versicherung einen Vertrag über die Vermittlung von Versicherungen (KFZ-Versicherungen) und Versicherungsinteressenten. Als Gegenleistung für die Vermittlung erhält die Betreiberin der Vergleichsplattform eine Provision, deren Steuerfreiheit grds. nicht in Frage stand. Streitig war viel mehr, ob auch dann eine umsatzsteuerfreie Versicherungsvermittlungstätigkeit vorliegt, wenn der Vermittler Angebotsdaten an einen Versicherer weiterleitet und eine Vergütung unabhängig vom Zustandekommen des Versicherungsvertrags erhält.

Die Übermittlung qualifizierter Kundenkontakte, auch "leads" genannt, wurde vom FG München zu Recht als umsatzsteuerfrei eingestuft. Das Gericht betonte, dass es sich hierbei um den "Kern der steuerbefreiten Tätigkeit" handelt, nämlich um die Identifizierung und Zusammenführung von potenziellen Versicherungskunden mit den Versicherern. Ein erfolgreicher Vertragsabschluss ist zwar sicherlich wünschenswert, jedoch für die Tätigkeit als Versicherungsvermittler nicht erforderlich. Auch die Bezeichnung der Vergütung - im vorliegenden Fall "Fixkostenbeteiligung", - ist irrelevant. Ob die Steuerbefreiung auch für entgeltlich erworbene Leads gilt, blieb vom FG München unentschieden.

Häufig Fragen & deren Antworten

Hier finden Sie die häufigsten Fragen. Ihre ist nicht dabei? Dann klären wir sie gerne in einem persönlichen Gespräch.

Jetzt Termin vereinbarenIst der Verkauf von leads umsatzsteuerfrei?

Der Verkauf von leads an einen Versicherer ist umsatzsteuerfrei. Dies gilt unabhängig davon, ob aus dem lead ein Vertragsabschluss erfolgt oder nicht. Ein erfolgreicher Vertragsabschluss ist zwar sicherlich wünschenswert, jedoch für die Tätigkeit als Versicherungsvermittler nicht erforderlich.

Gilt die Umsatzsteuerbefreiung auch für Fixkostenbeteiligungen?

Auch eine für die Weiterleitung erhaltene Fixkostenbeteiligung (Zuschuss) ist umsatzsteuerfrei.

Ich bin Betreiber einer Agentur und arbeite mit Versicherern zusammen. Ist meine Marketingdienstleistung steuerfrei?

Die Frage lässt sich leider nicht pauschal beantworten. Es kommt ganz drauf an, wie die Dienstleistung an den Versicherer ausgestaltet ist.

Yannick Lohse

Yannick Lohse ist Gründer und Geschäftsführer. Er ist Leiter der Compliance Abteilung und berät in sämtlichen Fragen des nationalen Steuerrechts.

Neuesten Veröffentlichungen

Alle Artikel ansehen

In einem weiteren Beitrag zur Besteuerung der GmbH haben wir uns mit der Thematik der Gewerbesteueroase beschäftigt und festgestellt, dass die Gewerbesteuer bei geschickter Gestaltung ein großer Hebel sein kann, die Steuerbelastung zu reduzieren. Damit die Gestaltungen in einer Steueroase auch tatsächlich funktionieren, müssen bestimmte Substanzerfordernisse in Bezug auf die Betriebsstätte erfüllt sein. Dieses Thema wird in diesem Beitrag behandelt.

In einem weiteren Beitrag zur Besteuerung der GmbH haben wir uns mit der Thematik der Gewerbesteueroase beschäftigt und festgestellt, dass die Gewerbesteuer bei geschickter Gestaltung ein großer Hebel sein kann, die Steuerbelastung zu reduzieren. In diesem Beitrag schauen wir uns verschiedene gewerbesteuerliche Gestaltungsmöglichkeiten an.

Die Gesamtsteuerbelastung einer GmbH setzt sich aus der Körperschaftsteuer und der Gewerbesteuer zusammen. Während die Körperschaftsteuer bundeseinheitlich 15% beträgt, kann die die Gewerbesteuer in Abhängigkeit von der jeweiligen Gemeinde, erheblich varrieren. Durch die Verlegung des Sitzes in eine Gemeine mit einem geringem Hebesatz kann die Steuerbelastung reduziert werden.

In einem weiteren Beitrag zur Besteuerung der GmbH haben wir uns mit der Thematik der Gewerbesteueroase beschäftigt und festgestellt, dass die Gewerbesteuer bei geschickter Gestaltung ein großer Hebel sein kann, die Steuerbelastung zu reduzieren. Damit die Gestaltungen in einer Steueroase auch tatsächlich funktionieren, müssen bestimmte Substanzerfordernisse in Bezug auf die Betriebsstätte erfüllt sein. Dieses Thema wird in diesem Beitrag behandelt.

In einem weiteren Beitrag zur Besteuerung der GmbH haben wir uns mit der Thematik der Gewerbesteueroase beschäftigt und festgestellt, dass die Gewerbesteuer bei geschickter Gestaltung ein großer Hebel sein kann, die Steuerbelastung zu reduzieren. In diesem Beitrag schauen wir uns verschiedene gewerbesteuerliche Gestaltungsmöglichkeiten an.

Die Gesamtsteuerbelastung einer GmbH setzt sich aus der Körperschaftsteuer und der Gewerbesteuer zusammen. Während die Körperschaftsteuer bundeseinheitlich 15% beträgt, kann die die Gewerbesteuer in Abhängigkeit von der jeweiligen Gemeinde, erheblich varrieren. Durch die Verlegung des Sitzes in eine Gemeine mit einem geringem Hebesatz kann die Steuerbelastung reduziert werden.

Die GmbH ist für die steuerliche Gestaltungsberatung die wichtigste Rechtsform. Mit der Gründung einer GmbH entsteht - anders als bei der Gründung eines Einzelunternehmens oder einer Personengesellschaft - eine rechtlich eigenständige juristische Person. Hieraus leitet sich auch ein wesentlicher nicht steuerlicher Vorteil ab - nämlich die Haftungsbeschränkung der GmbH. So wie Sie als Unternehmer nicht für das Handeln und Verluste anderer Personen haftbar gemacht werden können, verhält es sich auch bei der GmbH und ihrem Gesellschafter.

Durch die Gründung werden Gesellschafter, Geschäftsführer und Gesellschafter rechtlich getrennt, wodurch die steuerlichen Gewinne optimal ausbalanciert werden können. Ein paar dieser Vorteile, wie bspw. die Besteuerung, die steuerliche Berücksichtigung von Geschäftsführergehältern bei der Gewinnermittlung oder die Vergabe von Darlehen wollen wir uns im folgenden Beitrag genauer anschauen.