Verkauf von leads ist umsatzsteuerfrei

Die Zeit des "Klinkenputzens" ist für Versicherungsvermittler längst vorbei. Der moderne Strukturvertriebler setzt auf eine Umsatzgenerierung durch den Kauf von Leads im Internet. Üblich sind Anzeigen über soziale Medien wie Facebook oder Instagram. Was es zu beachten gibt, lernt Ihr hier.

Grundsatz

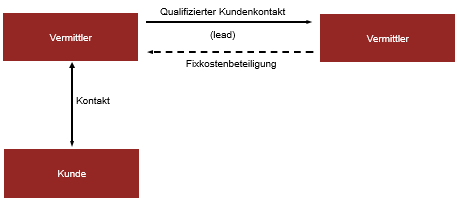

Das Finanzgericht München hat mit dem Urteil 3 K 134/07 entschieden, dass der Verkauf von sog. leads nach § 4 Nr. 11 UStG steuerfrei ist. In dem zu Urteilsfall hatte der Betreiber einer Vergleichsplattform im Internet die Angebotsdaten an einen Versicherer weitergeleitet und hierfür eine Provision erhalten. Zudem erhielt der Betreiber der Vergleichsplattform eine “Fixkostenbeteiligung” (oftmals auch Zuschuss genannt). Die Weiterleitung ist nach Auffassung des FG München als umsatzsteuerfreie Versicherungsvermittlung zu würdigen. Die für die Weiterleitung erhaltene Provision sowie die Fixkostenbeteiligung (Zuschuss) sind umsatzsteuerfrei.

Sachverhalt im Urteilsfall

Die Klägerin, die Betreiberin der Vergleichsplattform, betrieb eine Webseite mit Vergleichsrechnung für Finanzdienstleistungen. Sie schloss mit einer namenhaften Versicherung einen Vertrag über die Vermittlung von Versicherungen (KFZ-Versicherungen) und Versicherungsinteressenten. Als Gegenleistung für die Vermittlung erhält die Betreiberin der Vergleichsplattform eine Provision, deren Steuerfreiheit grds. nicht in Frage stand. Streitig war viel mehr, ob auch dann eine umsatzsteuerfreie Versicherungsvermittlungstätigkeit vorliegt, wenn der Vermittler Angebotsdaten an einen Versicherer weiterleitet und eine Vergütung unabhängig vom Zustandekommen des Versicherungsvertrags erhält.

Die Übermittlung qualifizierter Kundenkontakte, auch "leads" genannt, wurde vom FG München zu Recht als umsatzsteuerfrei eingestuft. Das Gericht betonte, dass es sich hierbei um den "Kern der steuerbefreiten Tätigkeit" handelt, nämlich um die Identifizierung und Zusammenführung von potenziellen Versicherungskunden mit den Versicherern. Ein erfolgreicher Vertragsabschluss ist zwar sicherlich wünschenswert, jedoch für die Tätigkeit als Versicherungsvermittler nicht erforderlich. Auch die Bezeichnung der Vergütung - im vorliegenden Fall "Fixkostenbeteiligung", - ist irrelevant. Ob die Steuerbefreiung auch für entgeltlich erworbene Leads gilt, blieb vom FG München unentschieden.

Häufig Fragen & deren Antworten

Hier finden Sie die häufigsten Fragen. Ihre ist nicht dabei? Dann klären wir sie gerne in einem persönlichen Gespräch.

Jetzt Termin vereinbarenIst der Verkauf von leads umsatzsteuerfrei?

Der Verkauf von leads an einen Versicherer ist umsatzsteuerfrei. Dies gilt unabhängig davon, ob aus dem lead ein Vertragsabschluss erfolgt oder nicht. Ein erfolgreicher Vertragsabschluss ist zwar sicherlich wünschenswert, jedoch für die Tätigkeit als Versicherungsvermittler nicht erforderlich.

Gilt die Umsatzsteuerbefreiung auch für Fixkostenbeteiligungen?

Auch eine für die Weiterleitung erhaltene Fixkostenbeteiligung (Zuschuss) ist umsatzsteuerfrei.

Ich bin Betreiber einer Agentur und arbeite mit Versicherern zusammen. Ist meine Marketingdienstleistung steuerfrei?

Die Frage lässt sich leider nicht pauschal beantworten. Es kommt ganz drauf an, wie die Dienstleistung an den Versicherer ausgestaltet ist.

Yannick Lohse

Yannick Lohse ist Gründer und Geschäftsführer. Er ist Leiter der Compliance Abteilung und berät in sämtlichen Fragen des nationalen Steuerrechts.

Neuesten Veröffentlichungen

Alle Artikel ansehen

Eine Verlustverrechnung zwischen Kapitalgesellschaften ist im deutschen Steuerrecht grundsätzlich nicht angelegt. Sie können den Verlust der Kapitalgesellschaft zwar feststellen und mit zukünftigen Gewinnen verrechnen, jedoch ist eine Verrechnung mit Gewinnen einer anderen Kapitalgesellschaft nicht zulässig. Durch die Etablierung einer Organschaft können Sie jedoch eine Verlustverrechnung zwischen Kapitalgesellschaften ermöglichen und dadurch Ihre Steuerlast im Konzern reduzieren.

Als Partner für Wachstumsunternehmen, Startups und mittelständische Familienunternehmen sind wir Ihr vertrauensvoller Ansprechpartner – für eine ganzheitliche Beratung Ihres Unternehmens und für Sie in Ihrer Rolle als Gesellschafter.

Viele Unternehmer freuen sich über Gewinne in ihrer GmbH – doch spätestens bei der Ausschüttung stellt sich die Frage: Wie hoch ist die Steuerlast eigentlich? Denn Gewinne einer Kapitalgesellschaft werden auf zwei Ebenen besteuert: Zuerst bei der Kapitalgesellschaft selbst, und anschließend noch einmal beim Gesellschafter, sofern eine Gewinnausschüttung veranlasst wird. Die Kapitalgesellschaft - wie bspw. eine GmbH - unterliegt grundsätzlich der Körperschaftsteuer sowie dem Solidaritätszuschlag in Höhe von 15,8% und Gewerbesteuer von ca. 15% (siehe hierzu auch den Blogartikel zur laufenden Besteuerung). Die Steuerbelastung der GmbH kann unter bestimmten Voraussetzungen auch reduziert werden.

In diesem Beitrag erklären wir, wie die Besteuerung einer Gewinnausschüttung bei einer Holding-GmbH funktioniert, wie sich die Steuerbelastung optimieren lässt und was es dabei zu beachten gibt.

Sie sind an der Gründung oder dem Erwerb einer GmbH interessiert? Auch hierzu beraten wir Sie gerne.

Wer Kapitalerträge – insbesondere Gewinnausschüttungen – an seine Anteilseigner auszahlt, ist gesetzlich verpflichtet, Kapitalertragsteuer einzubehalten. Dieser Abzug beläuft sich regelmäßig auf 25% des ausgeschütteten Betrags. Da das Gesetz Steuerbefreiungen - wie beispielsweise das Schachtelprivileg iSv. § 8b KStG bzw. § 9 Nr. 2a GewStG - auf Ebene des Empfängers zunächst nicht berücksichtigt, kommt es insbesondere bei Holding-Strukturen häufig zu einer sogenannten Dauerüberzahlung von Kapitalertragsteuer.

An diesem Punkt greift die Bescheinigung für Dauerüberzahler nach § 44a Abs. 5 EStG. Sie ermöglicht es, den Steuerabzug zu vermeiden und die Liquidität im Unternehmen nachhaltig zu stärken. Die Dauerüberzahlerbescheinigung ist damit ein wirkungsvolles, jedoch vielfach unbekanntes und unterschätztes Instrument zur Verbesserung der finanziellen Flexibilität. Mit ihr wird erreicht, dass auf bestimmte Ausschüttungen keine Kapitalertragsteuer mehr einbehalten werden muss. Das reduziert nicht nur den administrativen Aufwand, sondern sorgt auch dafür, dass dem Unternehmen Mittel sofort zur Verfügung stehen, die andernfalls zunächst an das Finanzamt abgeführt würden.

Sie sind an der Gründung oder dem Erwerb einer GmbH interessiert? Auch hierzu beraten wir Sie gerne.

Die Körperschaftsteuer zählt zu den wichtigsten Steuerarten in Deutschland. Neben der Einkommensteuer, Gewerbesteuer und der Umsatzsteuer zählt die Körperschaftsteuer zu den Steuerarten, die am meisten zum Gesamtsteueraufkommen Deutschlands beiträgt. Sie betrifft nahezu jede juristische Person, die ein Einkommen in Deutschland erzielt.

Wie sich die Körperschaftsteuer historisch entwickelt hat, wer steuerpflichtig ist und wie die Körperschaftsteuer funktioniert, schauen wir uns in diesem Beitrag überblicksartig an.

Übrigens: Wer zur Zahlung von Körperschaftsteuer verpflichtet ist, zahlt in der Regel auch Gewerbesteuer. Dies ist darin begründet, dass die Einkünfte einer Körperschaft per Fiktion als Einkünfte aus Gewerbebetrieb zu qualifizieren sind.

Als Partner für Wachstumsunternehmen, Startups und mittelständische Familienunternehmen sind wir Ihr vertrauensvoller Ansprechpartner – für eine ganzheitliche Beratung Ihres Unternehmens und für Sie in Ihrer Rolle als Gesellschafter.